7月になったので、さっそく、国民年金の保険料の免除申請に行ってきました。

年金は将来的に戻ってくる(いくら戻ってくるかは不安ですが。。)ので、全額支払ってもいいんですが、失業直後や収入が少ないときには保険料が生活を圧迫してしまいますよね。

支払いが苦しい場合、そのまま放置せず必ず「免除申請」をしてください。免除申請すれば強制徴収されることもありませんし、国庫から支払われる保険料も積立てられます。

国民年金保険料の免除制度

収入が全くない場合や少ない場合、保険料が生活を圧迫してしまいます。国民年金は将来的に戻ってくると言っても、今の生活が困窮してしまうと本末転倒です。

そのような状況を考慮して、「保険料の免除制度」があります。以下の条件に合致すれば、保険料が1/4~全額免除または納付猶予されます。

- 所得が低い場合

- 失業した場合

- 学生の場合

- 出産する場合

詳細は以下の「日本年金機構の国民年金保険料の免除・猶予・追納のページ」を参照してください。

→ 日本年金機構の国民年金保険料の免除・猶予・追納のページはこちら

本ページでは、「失業」と「低収入」に絞って、詳細に紹介します。

免除しても保険料は半額積み立てられる

国民年金の保険料を全額または一部免除した場合、当然、受け取ることのできる年金額も下がります。

但し、免除された分がそのまま下がる訳ではありません。

現在は、自己負担する保険料と同額の保険料が国庫(税金)から掛金として支払われます。

全額免除の場合でも、全額支払ったときの半分の額の掛金が溜まっていきます。例えば、40年間全額免除で一度も支払ったことのない人でも、満額支払った人の半分の年金を受け取ることができます(過去から将来まで現行制度が有効な場合)。

個人的な意見ですが、国民年金を支払うくらいなら、その資金を自分で運用したほうがいいと思っています。国民年金は将来的に貰えるのか少し不安ですが、自分で運用した資金は確実に受け取ることができます。(将来、さらに高齢化が進むので、年金のシステム上、貰えるのか不安です。個人運用だと運用の失敗はあるかもしれませんが、高齢化には影響されません。)

失業した場合

失業した場合、収入がありません。この状態で保険料を払えと言われても困ってしまいます。

国民年金では「失業等による特例免除」が用意されています。

「雇用保険受給資格者証の写し」または「雇用保険被保険者離職票等の写し」があれば、約2年間の保険料が全額免除となります。

失業してすぐに就職が決まっていない場合は、国民年金への切替申請を必ずしないといけないので、離職票の写しを持って国民年金の切替申請をすれば、そのときに説明してくれると思います。

期間を約2年間と説明しました。ちょっとややこしいんです。まぁ、お得なほうにややこしいので安心してください。

- 離職票の退職日から2年間は免除申請ができます。

- 失業理由は関係ありません。自己都合でも問題ありません。

- 免除申請は退職直後と毎年7月に行います。

- 免除期間は必ず翌年の6月末になる。

これだけだと分かりづらいので、3月末で退職した場合にどのようになるか例を挙げてみます。

- 3月末で退職離職票の受け取り離職票が届くまで待つ

- 4月切替申請、失業等による特例免除の申請(1回目)離職票の写しで申請する

6月末までが保険料の全額免除となる - 7月失業等による特例免除の申請(2回目)離職票の写しで申請する

翌年の6月末までが保険料の全額免除となる - 翌年7月失業等による特例免除の申請(3回目)離職票の写しで申請する

翌々年の6月末までが保険料の全額免除となる

3月末の退職だと、退職した年の4月~翌々年の6月末までが免除されるので、2年3ヶ月間が免除となります。8月退職だともっと期間が延びます(2年11ヶ月間)。

失業から2年間ではなく、離職票の有効期限が2年間と解釈してください。

詳細は以下の「日本年金機構の国民年金保険料の免除・猶予・追納のページ」を参照してください。

→ 日本年金機構の国民年金保険料の免除・猶予・追納のページはこちら

健康保険は失業者に厳しい(ビックリする金額を請求してくる)のですが、自己都合でも免除申請できる国民年金は失業者にとても優しいです。

収入が低い場合

収入が低い場合も保険料を全額または一部免除できます。

もちろん、国庫から支払われる保険料は減額されません。

免除できる収入

収入に応じて、1/4~全額の保険料が免除されます。

以下の表の通り、所得の基準以下だと免除が適用されます。

| 免除の種類 | 所得の基準 |

| 全額免除 | (扶養親族等の数+1)×35万円+22万円 |

| 3/4免除 | 78万円+扶養親族等控除額+社会保険料控除額等 |

| 1/2免除 | 118万円+扶養親族等控除額+社会保険料控除額等 |

| 1/4免除 | 158万円+扶養親族等控除額+社会保険料控除額等 |

全額免除の場合、単身なら57万円以下、二人家族なら92万円以下の所得です。1/4~3/4免除は控除額が各人で異なるので、決まった額の所得基準ではありません。

全額免除の所得額の場合、猶予することも可能です。猶予なので将来支払わないといけませんが。。。

所得とは?

国民年金の免除に関する所得とは、「住民税の所得」です。収入から各種控除などが適用された後の住民税を課税するために決定した所得のことです。

個人事業主など確定申告した方は、住民税の納税通知書が送付されるので、その通知に所得額が記載されています。(国税の確定申告書の所得ではありません)

よく分からなければ、市役所や区役所に国民年金の免除申請に行ってください。現住所と氏名が分かれば、すぐに調べてくれます。その場で免除が適用できるかどうかを判断してくれます。

青色申告の特別控除は適用されるのか?

僕はまだ青色申告していない(承認待ち)のですが、青色申告では65万円の特別控除があります。(白色申告だと特別控除はありません)

所得税と住民税は特別控除があるので、青色申告のほうが節税になることは有名ですね。

ネットで調べると「国民年金の免除に青色申告特別控除は適用されない」と書いているのを見かけますが、間違いです。

適用されないのは「国民健康保険」です。国民健康保険は低所得者に厳しい制度です。

国民健康保険には無関係ですが、「所得税、住民税、国民年金」に有利なので、白色申告の方は青色申告に切り替えることをおすすめします。

僕の場合もそうですが、青色申告は「申請→承認」のプロセスを踏まないと認められないので、できるだけ早く申請したほうがいいです。承認された後でも白色申告を選択することができます。

白色申告と青色申告の違いについては以下の記事で紹介しています。

以下の記事で紹介している開業freeeだと開業届と青色申告申請届を無料で作成できます。

株式譲渡益の注意点

株式譲渡益がある場合、少し注意点があります。

今回、株式譲渡益が57万円ちょっとあったんです。事業で赤字なので、本当はトータルで57万以下で全額免除のはずなんですが、「ダメ!」って言われました。

なぜか相殺しないようです。

事業のマイナス所得でもなく、株式譲渡益の所得のみが区役所から日本年金機構に伝えられるそうです。事業のマイナス所得は伝えられないそうです。「どちらか高いほうを伝える」と決められている訳でもないらしいです。

そんなシステムはバグだと思うので納得できないんですが、担当者も「おかしいと思うけど実際にそうなる」と言われました。

納得できませんが、「ゴネても変わらないだろうし、一応、年金で将来戻ってくるからいいか」と諦めました。徴収されるのみの税金や健康保険だと納得するまで食い下がるんですけどね。

株式譲渡益など他の所得がある方は気をつけてください。

源泉徴収ありの特別口座なら問題ないんですが(所得にカウントされない)、はるか昔に一般口座で買った株の譲渡益なので、今回はこのようなことになりました。

株式譲渡益の注意点などは以下の記事で紹介しています。

申請について

国民年金の保険料免除の申請は、市役所や区役所などの自治体に申請します。年金事務所ではありません。

年金事務所は相談はしっかり対応してくれますが、結局、「申請は市役所か区役所に行ってください」と言われます。

必要な書類は以下のものです。

- 年金手帳

- 身分証明書

- 失業の場合、離職票の写し(原本はハローワークに提出するので写しです)

所得が低い場合で国民年金に切替済みの場合、多分何も必要ありません。

僕の場合、今回、年金手帳を忘れてしまったんですが、免許証を見せたら区役所ですぐに調べてくれました。

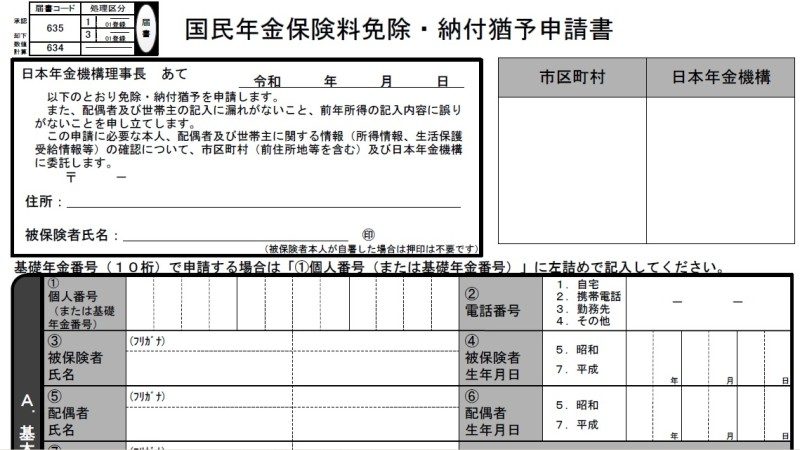

日本年金機構のページで申請書をダウンロードすることもできますが、記載する箇所が少ないので、役所で申請書をもらえばいいと思います。

国民年金への切替申請の場合、以下のものが必要です。

- 年金手帳

- マイナンバーカード

- 身分証明書

- 離職票の写し(原本はハローワークに提出するので写しです)

こちらの場合は、今まで役所で管理していなかったので、全て揃えたほうがいいと思います。失業時のその他の手続きは以下の記事で紹介しています。

まとめ

以上、国民年金保険料の免除制度について、実体験と共に紹介しました。

年金を充実させたい方は、失業時や低所得時でも支払えばいいと思いますが、個人で運用したほうがいいと思っている方で条件に当てはまる方は免除申請をおすすめします。

免除しても国庫からの保険料は積み立てられます。

「免除申請せずに支払わない」ことだけは、しないでください。

個人事業主の方は青色申告のほうが国民年金にも有利なので、青色申告に切り替えることをおすすめします。

確定申告を含め税理士に相談したい方は以下の記事を参考にしてください。

コメント